小种子 大生意

发表日期:2015-11-06 02:47AM 阅览次数:

种子行业位于整个农业产业链的起点,是提高农业综合生产能力、增加农民收入、确保粮食安全、关系国计民生的基础型、战略性产业。从第一家种子公司成立至今,世界种业已经走过270 余年,纵览全球种业发展趋势,种子产业已经由传统的劳动密集型、管理粗放型、资本松散型的种植业演变成了技术集约型、资本密集型、市场垄断型、竞争全球化的现代化产业。

全球种子市场概述

据国际种业协会(ISF)及行业咨询公司数据显示,全球种子市值从1975 年的120 亿美元增加到2014 年的538 亿美元,在过去40 年内,市场规模扩大了约3.5倍。未来五年全球种子市场将继续保持快速增长态势,预计2015 年至2020 年间,将以9.4%的年均复合增长率(CAGR)增长,至2020 年市值将达到920.3 亿美元。

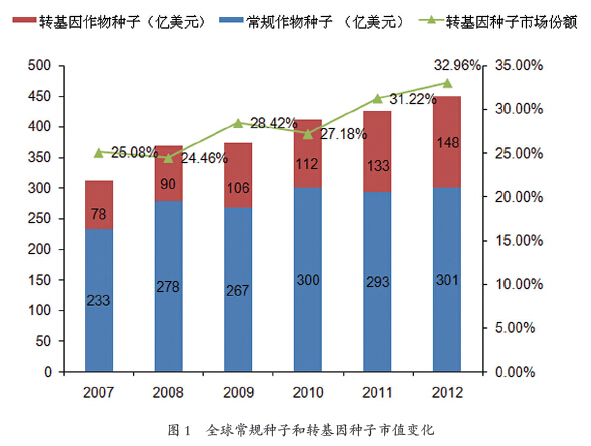

随着生物技术的不断发展,全球转基因作物种植比例不断扩大。得益于转基因作物的高产、广泛的适应性、对化学农药依赖性小、营养附加值高等优点,商品化的转基因种子市场从1996 年以来一直持续增长。全球转基因种子市值从2007 年的78 亿美元,上升到2012 年的148 亿美元,增幅达90%。转基因种子市场份额快速提高,也由25% 上升至33%(图1)。预计至2020 年,全球转基因种子市值将持续增长至313 亿美元。

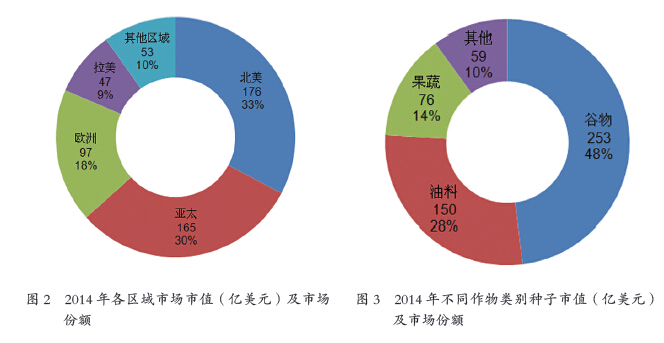

按区域统计,2014 年北美种子市场位列第一,市值为176 亿美元,市场占有率达到32%。亚太市场市值165 亿美元,市场占有率为31%,与北美相近位列第二。欧美(97 亿美元,18%)、拉美(47亿美元,9%)位列其后。按国家统计,市值排名前十的国家分别是美国、中国、法国、巴西、加拿大、印度、日本、德国、阿根廷、意大利,排名前十的国家种子市场市值合计419 亿美元,占全球市场份额的78%,体现了种植区域的高集中度,传统的北美市场和新兴的亚太市场呈并驾齐驱的态势。

按作物统计,2014 年谷物类种子占据市场主导,市值为253 亿美元,市场占有率为47%,油料(150亿美元、28%)、果蔬(76 亿美元、14%)位居其后。按单个作物细分,玉米市场份额最大达到122亿美元,市场占有率为23%,小麦、水稻、大豆种子市值处于60-70 亿美元之间,市场份额处于11%-13% 之间。油菜、棉花、向日葵是除大豆外的重要油料作物,种子市值处于10-20 亿美元之间,市场份额均不超过5%。

跨国公司发展策略

1743 年第一家种子公司法国威马种子公司(现隶属于法国利马格兰集团)成立,在此后近一百年时间里,陆续成立了首批世界知名种子公司。20 世纪90 年代,随着知识产权在杂交育种领域的不断延伸,大型公司/ 财团逐步加入到种业企业的兼并活动中,从而在世界范围掀起种业兼并浪潮,进而形成一批高度发达的跨国种子公司,他们主要集中于种业起步较早、经济技术发展水平较高的美国、荷兰、德国、法国、日本、英国、丹麦、瑞士和瑞典等发达国家。其后孟山都、杜邦先锋、先正达、陶氏等公司又在传统杂交育种基础上,进一步利用生物技术,加速培育转基因单性状和多性状品种,以稳固拓展其行业垄断地位,逐渐拉开了与其他种子公司的距离。

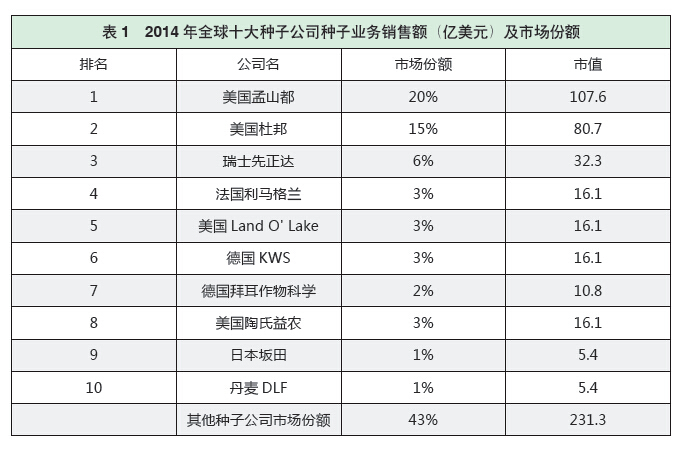

从2014 年全球前十强种子公司排行榜(表1)中可以看出,以孟山都(1)、杜邦(2)、先正达(3)、陶氏(7)、拜耳(8)为代表的公司,通过在转基因性状领域的巨大投入,占据了较大的市场份额,并获得了未来种业发展的先机。2014 年,5 家公司种子业务销售总额占据全球种子市场半壁江山,达到46% 的市场份额。其他公司聚焦业务领域却不尽相同, KWS 专注于常规种子品种,如谷物、甜菜种子的生产和经营;利马格兰和蓝多湖,涉足种子经营、生物技术研究、食品加工、保健服务等全产业链;日本坂田、DLF,则以园艺作物种子和草业种子经营为主。

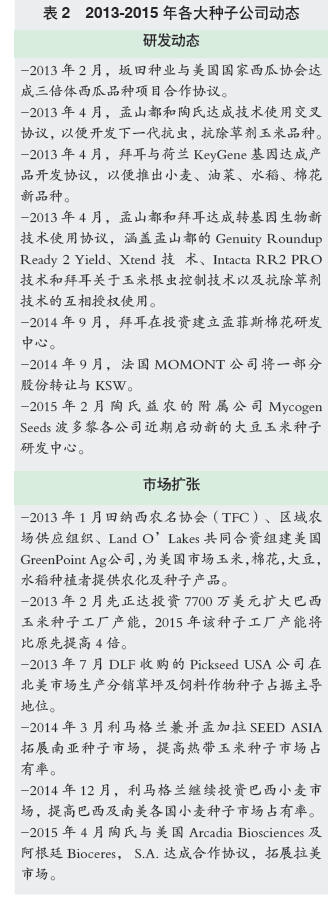

为进一步强化自身在种子产业链中的产品、研发、登记、生产、销售、服务等各个环节的竞争优势,近年来各大种子公司通过一系列的投资、合作、兼并、扩张等手段推动着新一轮的市场布局。通过盘点各公司2013-2015 年的动态(表2),我们可以看出各大公司未来的产品策略,除了继续提高重点谷物类种子的研发和商品化水平,还将加大新品种,新性状的研发;未来市场策略除了扩大产能,提高市场份额,还将强化新兴市场的开发力度和渠道建设工作。

未来种子行业发展

种子需求继续增大 种质资源多元化

未来,世界气候变暖、耕地减少、人口增长、粮食短缺、生物燃料产能提高、农民自留种减少、种子的商品化程度提高、对于作物品质种类需求的多元化,将进一步提高全球种子的需求量。经合组织(OECD)预测,2023 年全球将需要12 亿吨食物,比2011-13 年度高出1.3 亿吨。全球用于种植粗粮谷物的耕地面积将不再大幅增长,产量显着增长将寄希望于其他作物,如小麦、油菜、甘蔗等,从而满足食品、饲料、燃料及工业原料需求。

相对于谷物作物,果蔬因其独特的营养价值而不可或缺。从热带到温带气候的差异使得农民可以广泛的种植不同类别的作物和果蔬。而大宗油料作物包括大豆、棉籽、油菜、芝麻、向日葵种子,主要用来满足人类和动物的油料需求以及工业生物燃料的需求。

研发投资继续扩大 研发主体多元化

回顾种子行业的发展,杂交技术、转基因技术等技术突破,都对种子行业的发展起到重要的推动作用,跨国种子公司如孟山都、拜耳、先正达等通过广泛的研究和雄厚的技术力量,基于优质种质资源开发出适应性强、高产、抗病虫、抗逆境、耐除草剂的作物品种。未来除了公共研发机构持续投资提升技术水平,私立机构和公司也不断推动相关研究,研发主体更加多元化。

虽然投入不断增加,但是技术成果的转化并非一蹴而就,据统计,含有新性状种子产品从性状发现到正式商品化大致需要13 年。油菜性状发现、开发、授权需要11.7 年,玉米需要12 年,棉花需要12.7 年,大豆需要16.3 年。对于作物的特殊品种开发甚至还需要额外的10 年,这给新性状种子的发展带来挑战。

法律法规体系需要进一步完善

伴随着种子行业的发展,相关的法律法规体系也逐步建立,并对全球种子商业化格局的形成起到规范和促进作用,同时也需要顺应行业发展需求得到进一步完善。

以欧盟为代表的种子市场的挑战来自市场准入的相关政策。目前欧盟唯一准予种植的转基因作物是MON 810 玉米,9 个成员国禁止种植MON 810 玉米。欧盟相关法规,主要关注转基因作物对于生物多样性的影响、转基因性状对野生物种的扩散影响、单一的性状对于害虫杂草抗性的影响。在可预见的未来,欧盟等其他区域顾及人类健康、环境、农艺性状的法规依然会影响转基因作物在许多国家的发展。

新兴市场拥有的人口红利和巨大的市场潜力,是未来种子行业发展的重要驱动力。相对于发达经济体,新兴市场面临研发能力薄弱、产业链条脱节、行业法规不完善、品种保护能力不足、外资企业纷纷涌入抢占优质资源等诸多问题。因此,更加迫切需要种子法律法规体系的建立和完善。2015 年中国即将修订新的《中华人民共和国种子法》将种业定位成中国国家战略性、基础性核心产业。新种子法将全方位涵盖科研、生产、流通、进出口、种质资源保护和知识产权保护等领域。新种子法的出台,将对未来中国种子发展格局产生重大影响。

(吴大鹏)