全球嘧菌酯杀菌剂市场分析

2003年就职中国行业发展研究中心,任职化工行业研究员,2006年就职北京华通纵横经济信息有限公司,化工行业首席研究员,目前为合肥分公司负责人。 全球草铵膦市场前景预测分析 (下) 全球草铵膦市场前景预测分析 (上)

嘧菌酯是新型高效、广谱、内吸性杀菌剂,可用于茎叶喷雾、种子处理,也可进行士壤处理。它对几乎所有真菌纲(子囊菌纲、担子菌纲、卵菌纲和半知菌类)病害,如白粉病、锈病、颖枯瘸、网斑病、霜霉病、稻瘟病等均有良好的活性,且与目前已有杀菌剂无交互抗性。用于谷物、水稻、葡萄、马铃薯、蔬菜、果树及其它作物,对这些作物安全。嘧菌酯的原药及复配均已过专利期,2013年3月开始,国内有大量厂家进行了单剂和复配产品的生产与推广,对其它类别杀菌剂产生了较大的冲击。

一、嘧菌酯工艺

路线一

嘧菌酯原药合成路线主要有两种;第一种是先合成中间体(E)-3-甲氧基-2-(2-羟基苯基)-丙烯酸甲酯,然后分别与4,6-二氯嘧啶、水杨腈反应生成最终产物。本路线多达5步,其中从2-苄氧基苯乙酸甲酯反应得到(E)-3-甲氧基-2-(2-苄氧基苯基)-丙烯酸甲酯的报道收率只有17%。由于反应中使用氢化钠和硫酸二甲酯,使得该方法没有任何实用价值。

路线二

另一种方法是4,6-二氯嘧啶先与水杨腈反应后再与化合物(E)-3-甲氧基-2-(2-羟基苯基)-丙烯酸甲酯应生得到嘧菌酯。两种方法中中问体(E)-3-甲氧基-2-(2-羟基苯基)-丙烯酸甲酯的合成是合成嘧菌酯的关键。文献报道合成该巾间体有两种路线。以邻羟基苯乙酸(2)为起始原料,酯化成环得到化合物(3),化合物(3)再与原甲酸甲酯、乙酸酐反应得到化合物(4),化合物(4)直接开环就可得到中间体化合物(5)。

目前嘧菌酯原药合成工艺路线中,路线一反应步骤多达5步,且收率较低,反应中使用氢化钠和硫酸二甲酯,使得该方法没有任何实用价值。因而不宜采用。路线二此路线的合成步骤仅有3步,且收率较高,各种反应试剂易得,宜于工业化生产。所用原料价廉,在国内均可购得,且反应条件温和,易于操作和控制,是较理想的工艺路线。

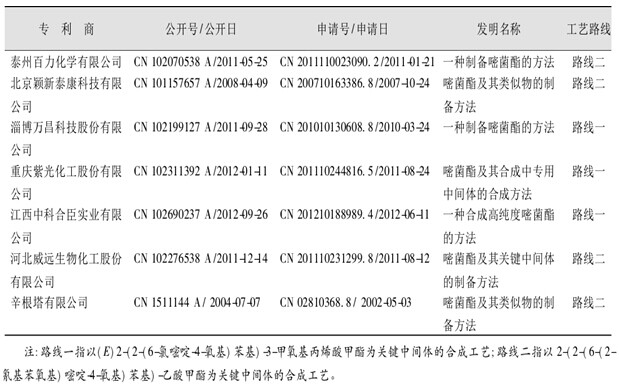

表一:国内有关嘧菌酯合成的主要专利

目前国内现有装置工艺和正在建设中的装置技术基本都采用以邻羟基苯乙酸和4,6-二氯嘧啶为原料经过七步反应合成嘧菌酯,中间涉及20 余种化工原料,其中包括大量酸、碱和众多有机溶剂,还有一些如三氯氧磷、乙腈等剧毒危化品等。反应也采取间歇操作,产生相当数量的“三废”,尤其是生产过程中会产生大量的含盐有机废水,治理成本较高。目前江苏恒隆、利民化工、河北威远等也都在纷纷进行搬迁技改,以应对日益严苛的环保压力。

二、嘧菌酯进入专利过期后的“快速放量期”

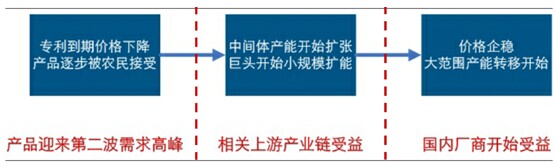

以甲氧基丙烯酸酯类杀菌剂王牌——嘧菌酯为代表的新一代杀菌剂的中国机会逐步显现,通过研究三唑类中某些品种已实现的转移进程可将其归结为以下三个阶段: 第一阶段:专利到期价格下降,经济劣势扭转;产品逐渐被接受;第二波需求高峰开始; 第二阶段:中间体逐步在国内扩能,巨头开始小规模的产能转移;相关上游产业链受益;第三阶段:价格企稳,大范围产能转移开始;国内厂商开始受益。

图一:新型杀菌剂产品国内市场拓展路线图

资料来源:华通纵横整理

遵循上述模式,嘧菌酯刚刚进入第一阶段中期,下面即将迎来它的“快速放量期”。嘧菌酯具有极其广泛的杀菌谱 嘧菌酯具有极广泛的杀菌谱,对几乎所有的真菌病害如白粉病、锈病、黑星病、霜霉病、稻瘟病等都有极好的活性,一般在保护性处理或病害发生早期使用,且对作物种植影响甚微;唯一的缺点是对谷物网斑病防治不理想,对此先正达已抓紧研发第二代产品。

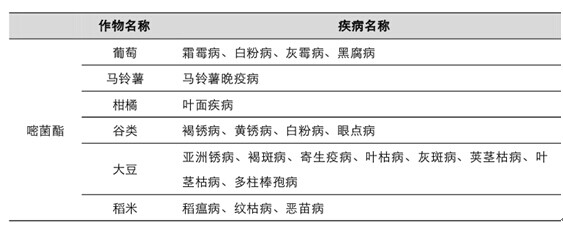

表二:嘧菌酯可治疗作物疾病种类汇总

资料来源:PM 华通纵横整理

高效的杀菌效果与优异的经济效益是其胜出的核心因素 嘧菌酯具有良好的理化性质,能够制备成各种制剂,包括:可湿性粉剂、水分散粒剂、悬浮剂等等。相关田间试验表明在对黄瓜褐斑病的毒力EC50测试中嘧菌酯显著优于百菌清;对马铃薯早疫病的测验中其治疗效果优于代森锰锌。

表三 :25%嘧菌酯悬浮剂对黄瓜褐斑病防效超过75%百菌清可湿性粉剂

|

药剂 |

用量(ml·ha) |

防效(%) |

||

|

25%嘧菌酯悬浮剂 |

第一次药后 |

第二次药后 |

第三次药后 |

|

|

300 |

80.82 |

78.81 |

78.87 |

|

|

600 |

84.37 |

82.8 |

84.43 |

|

|

900 |

89.02 |

89.49 |

91.19 |

|

|

75%百菌清可湿性粉剂 |

1500 |

75.29 |

72.29 |

72.17 |

表四:25%嘧菌酯悬浮剂对马铃薯早疫病防效超过80%代森锰锌可湿性粉

|

药剂 |

用量(ml·ha) |

防效(%) |

|

|

第一次药后7天 |

第二次药后10天 |

||

|

25%嘧菌酯悬浮剂 |

270 |

74.15 |

81.11 |

|

540 |

80.6 |

84.75 |

|

|

810 |

85.85 |

89.15 |

|

|

80%代森锰锌可湿性粉剂 |

1500 |

76.17 |

79.89 |

三、嘧菌酯产业平衡情况

嘧菌酯产能集中度高,国内企业刚刚起步 目前嘧菌酯生产主要集中在先正达公司,总产能在8000吨。嘧菌酯2010 年专利到期后,国内掀起了登记热潮,目前原药生产企业登记数有33家,但真正能够实现大规模生产的企业少之又少。

国内能够进行生产的企业主要有江阴苏利化学的1000吨/年、上海禾本的800吨/年和上虞颖泰在建的600 吨/年。但实际开工率不高。

表五:我国嘧菌酯主要生产企业(截止到2014年5月31日)

|

生产厂家 |

生产能力(吨/年) |

|

江阴苏利化工股份有限公司 |

1000 |

|

上虞颖泰精细化工有限公司 |

600 |

|

浙江博仕达作物科技有限公司 |

400 |

|

江苏中旗作物保护股份有限公司 |

200 |

|

上海禾本药业有限公司 |

800 |

|

江苏耘农化工有限公司 |

200 |

|

利民化工股份有限公司 |

500 |

2010 年之前,只有先正达公司一家生产嘧菌酯,产能已经从最初的 1500t/a 扩张至 2010 年的6000t/a。2012 年初,先正达公司宣布,将再次增加投入以扩大嘧菌酯的产能。2010 年嘧菌酯专利到期之后,国内企业上马嘧菌酯项目的热情高涨,截至2014年5 月底,国内嘧菌酯原药生产企业已经超过10家,总产能约超过3700t/a,大部分分布在江苏、浙江、河北。主要生产企业包括上虞颖泰精细化工有限公司 ( 600t/a) 、泰州百力化学股份有限公司( 500t/a) 、河北昊阳化工有限公司 ( 300t/a) 、河北威远生物化工股份有限公司 ( 200t/a) 等。

国内生产的嘧菌酯主要用于出口,出口国家包括乌拉圭、南非和意大利等。2012 年底开始,国内外对嘧菌酯的需求增加,市场货源一度变得非常紧俏,价格也迅速飙升,这使得国内生产企业对嘧菌酯的投资热情有增无减,截至2013 年8 月底,国内有9 个嘧菌酯原药的拟在建项目,拟在建产能超过5000t/a,预计在2014年前后投产。较高的利润将吸引更多的企业加入,预计未来嘧菌酯市场的竞争将非常激烈。

表六:国内嘧菌酯原药的主要拟在建项目情况

|

建设单位 |

建设地点 |

产能/(t/a) |

项目状态 |

备注 |

|

江苏恒隆作物保护有限公司 |

江苏连云港 |

1600 |

施工准备 |

搬迁技改 |

|

泰州百力化学股份有限公司 |

江苏泰州 |

1000 |

环评 |

扩建项目 |

|

江苏长青农化股份有限公司 |

江苏江都 |

200 |

在建 |

新建项目 |

|

重庆紫光国际化工有限责任公司 |

重庆市 |

100 |

拟建 |

新建项目 |

|

江苏剑牌化工科技有限公司 |

江苏盐城 |

200 |

拟建 |

搬迁项目 |

|

利民化工股份有限公司 |

江苏新沂 |

500 |

环评 |

搬迁技改 |

|

四川省乐山市福华通达农药科技有限公司 |

四川乐山 |

1000 |

拟建 |

新建项目 |

|

新沂市泰松化工有限公司 |

江苏新沂 |

300 |

环评 |

搬迁技改 |

|

南通泰禾化工有限公司 |

江苏南通 |

300 |

环评 |

技改扩建 |

从全球来看,嘧菌酯主要生产企业先正达公司近年来不断加快嘧菌酯及其制剂的生产技术改造和产能扩大,2009 年先正达公司对在美国的生产装置进行技术改造,效率提高 10 倍左右,2012 年初,先正达公司再次宣布,将增加投入以扩大嘧菌酯的产能。另外国内嘧菌酯的登记企业迅速增加,原药的拟在建产能超过5000t/a,若项目进展顺利,2015 年我国嘧菌酯产能将激增到7000t/a 以上,市场难以完全消化,届时激烈市场竞争在所难免。

嘧菌酯中国市场值得期待。我们认为中国和巴西转基因大豆是未来几年嘧菌酯需求的主要引擎,其中中国市场值得期待:国内嘧菌酯2010 年消费量为150 吨,按年增长10%~20%测算,目前国内消费量在200 吨左右。

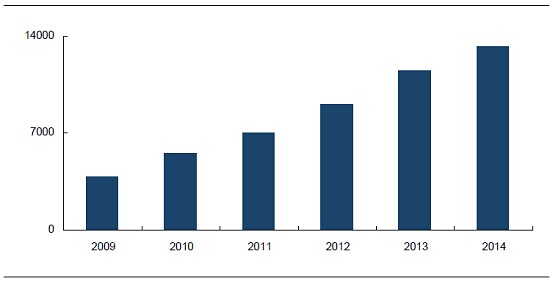

图二:2014年全球嘧菌酯需求量预测(吨)

数据来源:CCPIA,北京华通纵横整理

我们认为未来几年嘧菌酯在国内的需求量有望出现较大幅度的提高,主要原因为一方面自2010 年专利到期后,嘧菌酯原药价格从每吨100 万降至目前的28万左右,呈快速下降趋势,原先的价格劣势正逐步消失;另一方面嘧菌酯优秀的杀菌性能逐渐被国内农民接受,随着中国对杀菌剂消费的认识程度逐步增加,嘧菌酯作为最为优秀的品种之一,未来发展空间巨大,初步判断2020 年中国市场将达数千吨级别。

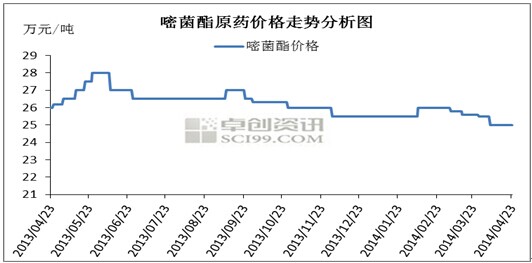

四、嘧菌酯价格走势

2008年以前国内没有嘧菌酯的生产,进口嘧菌酯原药价格约为100 万元/t,2010 年国内嘧菌酯生产厂家陆续投产,市场供应量增加,价格不断下滑,2012 年一度降至22 万元/t,厂家几乎无利润可言,导致不少企业停产。2012 年底,随着中国嘧菌酯产品在国外知名度的提高,国外订单强势增加,嘧菌酯原药价格回升至26 万元/t 左右。但从长期来看,由于生产技术日趋成熟,,生产厂家的大幅度增加,嘧菌酯原料的充足供应,再加上一些小型无证企业的无序竞争,未来嘧菌酯价格仍将呈不断下降的趋势。

嘧菌酯在2014年1月初平均价格在26万元/吨左右,由于外贸需求增多,国内厂家生产加大,一季度前期市场供应还略显紧张,但是随着市场货源的增多,价格也开始走低,截止到一季度末,厂家前期所接订单交货接近尾声,但是新签订单不能及时的跟进,价格滑至25万元/吨左右,但是由于原料醋酐涨价明显,主流价格从6000元/吨涨至9500元/吨,导致嘧菌酯生产成本上升3000元/吨左右,但是由于嘧菌酯成本较为透明,价格上涨的可能较小,虽然原料上涨但是也仅仅是稍微收窄了下跌的幅度,但是竞争的激流仍然增加了嘧菌酯价格下滑的风险。

图三:2013-2014年我国嘧菌酯原药价格走势

数据来源:卓创资讯,北京华通纵横整理

目前国内嘧菌酯正面临遭遇环保瓶颈,由于2013年国内大小厂家齐开工,导致市场货源供大于求,大量产能难以消化,导致价格暴跌,以至于部分正规厂家已经没有利润,今年随着需求的上升,价格才有一定的上升空间,随着出口订单的增多,部分有证厂家装置开始重启,但是无奈订单太多,短时间内无法完成发货,此时大量的无证小工厂开始投产,在一定程度上缓解了市场的紧张气氛,但是同时也把价格拉低,据了解,目前仍有大量装置正在改造,意欲在嘧菌酯市场分一杯羹,其中很大一部分是没有生产许可证的小工厂,如果这一部分产能投入市场,嘧菌酯价格将下滑5%左右,将严重不利于嘧菌酯市场的有序健康发展,将对正规有证厂家造成严重的伤害,由于嘧菌酯目前主要是以出口为主,所以价格的下滑对于国内无任何有利可言。

所以嘧菌酯要想取得市场定价话语权,就得对嘧菌酯的市场进行产业整合,淘汰落后的工艺和产能,积极鼓励先进工艺的开发和生产,降低嘧菌酯生产成本,减少市场的无序竞争,以保证嘧菌酯行业的健康有序发展,嘧菌酯行业整合迫在眉睫。

目前嘧菌酯市场供应增多,目前国内仍有厂家有新装置即将投入生产,在供应上持续宽松,但是后期需求仍显疲态,后期价格继续回落概率较大。嘧菌酯具有与目前市场上使用的其他杀菌剂无交互抗性,而且能在植物体内、土壤和水中快速降解,无致癌和致突变等特点。而且嘧菌酯的生产技术相对较为简单,大多数非专利生产厂商均能生产,是一个值得关注的优秀产品。但目前国内嘧菌酯的登记和生产非常火热,产能过剩的趋势已有所显现。生产企业要在嘧菌酯行业取得话语权,应该做到: ①优化合成工艺,降低生产成本;②开发嘧菌酯在大田作物上的应用,扩大需求; ③加大推广力度,扩大出口,提高国内外市场占有率。

获取嘧菌酯全球市场定制报告,请点击:《嘧菌脂全球市场初步调研报告》

AgroPages世界农化网独家稿件,转载请注明版权!