巴西:最具吸引力也最具挑战的农药市场

以销售额计,巴西农药市场被认为是全球第一大农药市场。该市场拥有独特的市场特点,例如高利润、高集中度、最长的付款期限、登记程序的诸多障碍、以及不断增长的可持续农业发展。

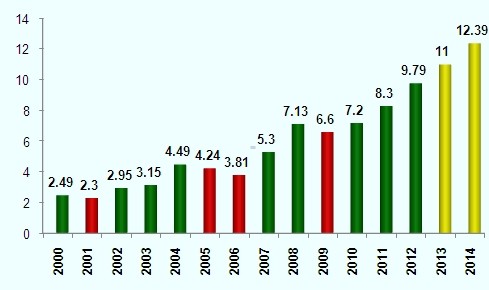

近年来巴西农药市场保持着10%左右的年增长率,目前已成为全球最具吸引力的市场。据保守估计,到2020年该市场农药销售总额将达160亿美元。

虽然巴西农业保持着逐年增长,但其他国家的市场却表现出不同的景象。欧洲、日本、美国、和阿根廷市场增长率较低、有些甚至接近停滞。虽然俄罗斯和中国在未来10年将出现较大增长,但据乐观估计这两个国家的增长将比巴西少40%左右。这一局面使不少农药企业将目标锁定在了巴西。

但是,要想进入这个利润可观的市场并非易事。巴西排名前8的农化公司占据着该市场72.24%的市场份额(2012年数据),这些公司自身都从事研发,他们不但互相之间竞争激烈,此外还要与那些将价格压得很低的非专利公司抢夺市场。

剩下27.76%的市场份额则由超过100家包括非专利和自主研发在内的公司瓜分,市场竞争异常激烈。

在过去的8-10年间,多数中国和印度公司开始认识到,与仅仅向当地分销商提供原药产品相比,在巴西市场中建立自己的分销系统,或/和登记自己的产品产生的利润更为巨大。

此外,2006年底通过的“相同产品”的新农药管理法规对这类产品的登记作出了更加明确的规定,不少公司已经预见了更快获得登记进入市场的可能性。自那时起,不光是国外公司,包括不少市场新入者在内的本地企业也发起了登记申请。截至2014年1月,评审等候队列中共有499个原药登记申请,正在进行评审的有124个,已经完成登记319个。庞大的申请数量加上评审所需时间将使一个农药的登记耗时3-5年左右。

然而有26%的原药产品评审申请被驳回。如果这一比例保持恒定,那在未来几年中将共有约160份申请被驳回。需要强调的是,如果未获得相应的原药登记,则制剂产品将无法获得登记。只有在完成原药登记后,制剂登记才会被批准。因此要获得产品最终登记将额外花费6-18个月的时间。

征服了这个堪称全球最复杂的登记系统对于一个公司来说并非是获得了成功的保障。正如预期,当地的分销渠道是与之前已经存在的公司紧密联结的,并且通常是与那些拥有广泛的产品组合的公司,如排名前八的公司。经销商和合作社以这种方式向客户提供完整的方案。市场上仍有众多区域分销商迫切地寻找产品进行销售,这对于新入者来说具有很大的吸引力。如果区域分销商的采购/销售量较小,那么采购价格就可以上提,付款时间也能相应缩短。此外,在各个不同的州分别拥有一个分销商还能减少信用风险。

为了最大限度地挖掘销售能力,拓展产品丰富度,一些公司甚至将肥料、生物肥料、接种剂、生物刺激素、防晒产品、植物提取素加入了产品组合。用于牧场的产品也经由参与动物健康市场的企业进行销售。此外,生物农药是一个正在经历快速增长的市场领域,拥有大量发展机遇。

对于参与市场的所有公司而言,向农民提供的付款期限也是一大问题。在某些情况下,该期限可长达540天。但由于每月利率接近1.75%,在这上面也可产生利润。这可能致使某种产品的生产商或销售商利润高于预期。另一方面,也有分销商给出相当大的折扣以使农民预先支付款项,使风险降到最低。

除了上述提到的企业可能面临的困难之外,短期和长期内将会有更多的障碍增加市场准入的费用和时间成本。

- 巴西国家卫生监督局(ANVISA)计划将登记费用从现在的80-800美元提高至8000-80000美元

- 对几种产品开展重新评审(吡虫啉、乙酰甲胺磷、氟虫腈、百草枯、阿维菌素等),这可能将导致在某些作物上的限用使用或禁用

- 专利竞争:产品、合成路线、混剂、用途

- 登记申请评审等候队列有望扩大,可能进一步拉长评审时间

- 分销渠道趋向集中于大的分销商

- 由于对于新入者来说进入分销系统过于昂贵,直接销售的比例正在增加

然而即使存在上述种种不利因素,仍无法阻碍企业不断涌入这一全球最重要的农药市场。越来越多的市场参与者积极展开竞争,这是一个挑战和机遇并存的市场。