我们为什么要旗帜鲜明的坚定支持种业新周期的到来?

编辑 | 新锐恒丰研究院

来源 | 林墨然

作者 | 林墨然

正文

党的十八大以来,针对诸多方面的变化,中共中央作出我国经济发展进入新常态的重大判断。其核心要义,不仅是片面追求增长速度行不通、高增长难以为继,更重要的是,过去许多年发展经济的老路子走不通了,必须开辟新的发展路径。因此,我国农业主管部门在面对我国主要粮食作物种植成本“地板”不断抬高,销售价格“天花板”逐步下行的双重挤压下,于农业跃迁之时,提出“构建三大体系”护航的智勇之策;又于攻坚之际,明确“五方面政策”支持的磅礴之力,为我国农业的“提档增速”打下了良好的基础。

当下的中国种业,正处于中国种业与世界种业的重大变革期,这个变革期参杂了太多我们种业人曾经不曾接触的概念,这也为中国种业今后的变革增加了太多的不确定性。面对技术的破坏性创新、非农资本的大规模介入、临储保底收购的取消、国内外主要粮食作物价格的全面接轨、行业法律法规的逐步完善与监管力度的空前加强、产业链上下游企业的跨界竞争、终端客户群的两极分化和区域个性化与定制化、产品的大规模更新换代和研发速度提升以及产品井喷时代的提前到来、以大农业为目标的平台型企业和生态型企业架构整合、万物互联,数据先行,一切移动与种业的全面链接、国际农化豪强的兼并重组等。对于这些大变化,我们既有的知识体系已经不够用了,任何人都必须重新学习,重新思考,重新研究,重新上路。因为由以上变化趋势可得:我们此轮种业经济下行主要是结构性和体制性的,而非外部性和周期性的。经济下行如果是外部和周期性的,需要刺激。结构性与体制性的减速,就需要改革。而改革,才是实现中国种业浴火重生的唯一希望之所在,事关国运。过去,我们熟悉的世界是线性的,有规律的,可预见的,可把握可控制的世界。而现在因为新技术的层出不穷与高速发展,世界正被一天天颠覆,瓦解,变得不可思议和分崩离析。所以我们需要回首来路,找到阻碍行业发展的症结,提出解决的办法,避免再走错路。又要对未来世界,具有超级敏锐的洞察力和想象力的分析。这样,才能带领我们穿越现实的迷雾,看得清理想与未来。

1.中国种业已经由增量市场共赢阶段进入到存量市场竞争阶段

纵观我国玉米种植史,2000 年以来玉米播种面积就一直处于快速扩张期,并于 2007 年首次超过水稻种植面积,成为我国种植面积最大的农作物,且于2012 年总产突破 2 亿吨,第一次超过水稻总产成为我国种植面积和产量双第一的农作物。所以 2016 年 3 月韩长赋部长就“转方式调结构,加快发展现代农业”答记者问上提出了农业供给侧改革其实就是抓好“玉米、大豆、牛奶”三件事的论断。1)我国玉米播种面积逐年增长,达到历史高峰

2007-2015 年我国玉米播种面积由 4.42 亿亩增加到 5.68 亿亩,播种面积9 年年均复合增长率达到了 3.18%。然后从 2016 年开始,玉米播种面积由5.51 亩下降到了 2017 年的 5.38 亿亩,达到了 2013 年玉米播种面积水平,但是仍然是我国播种面积和产量双第一的农作物。

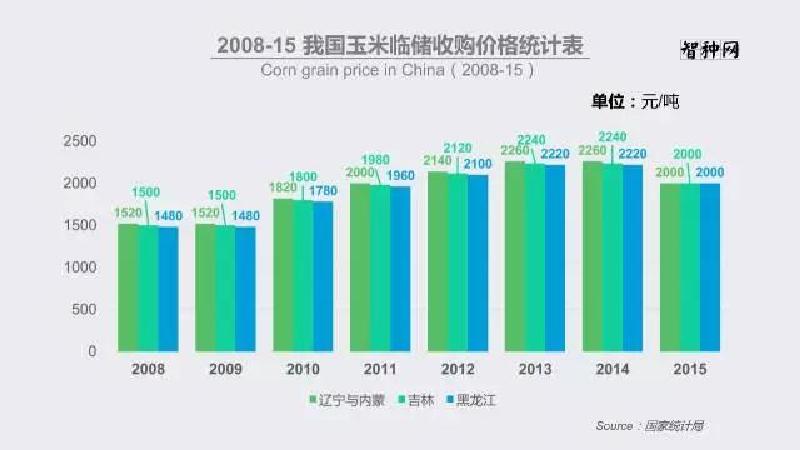

2)国家临储玉米价格逐年走高,产业上游利润暴增

国家于 2008 开始在东北实施玉米临储政策,实施的 8 年以来,商品玉米价格稳步上扬。由 2008 年的 0.74-0.76 元一路上扬至 2014 年的 1.11-1.13 元,涨幅高达近 50%。商品玉米临储价格 7 年年均复合增长率达到6.83%-6.99%,上涨幅度惊人。同时,因为东北玉米临储价格“只涨不跌”,临储数量也从一开始设计的有限收购变成了敞开式收购,这样就造成了下游企业成本居高不下和财政资金的不堪重负,于是国家于 2015 年下调东北玉米临储价格,并于 2016 年开始取消东北玉米临储政策。

3)玉米种业市值发力,进入快速成长期

玉米种子市值从 2007 年的 119 亿元增长到 2015 年的 287.13 亿元,9 年年均复合增长率达到 11.64%。2015 年七种主要农作物种子市值达到 840 亿元,其中小麦种子市值 153.83 亿元,常规稻 55.75 亿元,杂交稻124.94 亿元,大豆 24.16 亿元,马铃薯 160.18 亿元,棉花 22.03 亿元,油菜 12.25 亿元,玉米种子市值超过 1/4。

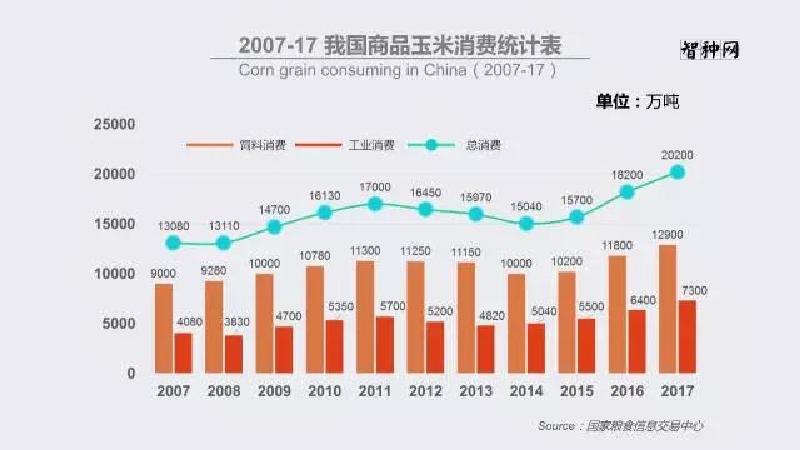

4)商品玉米需求巨大,保持波浪性增长

2007-2017 年我国商品玉米需求呈现波浪阶梯式上涨,大概五年一个周期波动。11 年之间,我国饲料消费由 9000 万吨增长至 12900 万吨,总计增长3900 万吨,年均复合增长率达到 3.67%;我国工业消费由 4080 万吨增长至 7300 万吨,总计增长 3220 万吨,年均复合增长率达到 5.99%。

2.中国种业新周期的开启

新周期里种子行业的政策环境、金融环境、产业环境、技术环境、国内外环境都发生了深刻而广泛的变化,从种植者到消费终端的生存与发展模式都在快速进化。因此,种企需要对资本投融、产品定义、用户研究、渠道建设、品牌管理、用户研究、品质要求等进行重新梳理和战略思考,才能行致远。种业新周期第一阶段特征就是产能逐步出清,需求陆续复苏,而且叠加产品创新周期的开启。第二阶段特征就是大多数中小企业被淘汰出局,也会有大中型企业被产业链上的优势企业兼并,行业龙头企业的垄断态势会逐步加强与巩固。

1)种子企业进入产能出清周期

通过种子产业的变迁历史去看待周期律,让我们很容易冷静看待这次寒冬的真实性与严峻性。纵观中国玉米种子行业发展,进入本世纪以来,一共经历了三次行业过剩。第一次是 1999~2000 年度;第二次是 2006~2007 年度;第三次是 2012~2013。从时间周期上我们可以看出,玉米种子行业一直重复着二年繁荣,三年平淡,三年低迷的行业周期性,并且每隔七、八年就要重复一次,每重复一次就要有一批玉米种子企业消逝于种子行业。(1)玉米种子制种面积持续增长,但拐点已现

2006-2017 年的十二年里,我国玉米制种面积一直有一个规律,那就是制种面积一旦超过 400 万亩大关,第二年开始就会迅速回落,一旦回落到 300 万亩左右,制种面积就会开始新一轮的上涨。根据相关信息统计,2017 年我国玉米制种面积下滑到 293 万亩,同比下降 112 万亩,已经是 2006 年以来制种面积的第三个历史低点。本人预计 2018-2020 年我国玉米制种面积会继续降低,这个趋势会继续持续 2-3 年,但是下降幅度不会太大,底部应该在 250-280 万亩左右。过剩产能的市场化逐步出清也会同期在未来 2-3 年内完成。根据经济学原理,产能过剩行业普遍存在“散小乱弱”等问题,主要体现在产业集中度较低,产能利用率低下等方面。我们中国种业一直有一个魔咒,就是越过剩越制种,越制种越越亏损的“囚徒困境”。主要原因就是非市场化竞争主体企业较多,而且种子生产具有边际成本低,沉没成本高等特点,一旦停产,投资均变为沉没成本,损失更大。所以继续生产比停产的损失更小,同时由于生产规模的扩大反而会降低产品的平均成本,一些非市场化竞争主体企业为了摊薄单位产品成本,就继续扩大生产,进一步加剧了产能过剩局面。

(2)企业兼并速度加快,产能逐步出清升级优化

根据新锐恒丰研究院相关数据可得:中国种子企业总量由 2010 年的 8700多家减少到 2017 年的 3293 家,减幅已经超过 60%。注册资本 1 亿元以上企业 141 家,上市种业 55 家(市值已经超过 1000 亿元),外资企业28 家。其中主营蔬菜企业 1651 家,小麦企业 1193 家,大豆企业 1106家,玉米企业 1077 家,水稻企业 691 家,棉花企业 537 家,马铃薯企业359 家。按照经济学原理,市场容量决定企业数量,当供给量大大超出需求量的时候就会产生挤出效应,市场就会通过竞争来达到资源的最优配置。这个时候,资本也会盯上这个行业。所以近年来我们看到中信集团出资 27.9 亿元入主隆平高科,中农发投资 12.6 亿元并购山西潞玉等 8 家种子企业,大北农并购江西先农等 7 家种子企业,荃银高科参股辽宁铁研等 5 家种子企业,中国种子集团、中国林业集团跑马圈地,现代种业发展基金、九鼎、艾格、诺辉、中农基金等资本的高调介入等等都彰显了种业并购的群体性攻坚态势已经起来,未来市场容量和分层也足够这些企业生存,走到一定阶段合作也是更大的概率,因为他们的格局不仅仅局限于国内的市场。所以,资本正在驱动中国种业形成一种向前向上的新经济循环,对冲旧经济,旧循环,打开种业市值的新一轮的上升空间。未来,我们可以预见,种业的发展因素将快速向技术因素靠拢,商业因素会逐步淡化。

2)种子企业产品创新周期开启

我们大多种子企业的产品策略最大的问题在于它不是基于对消费者需求和消费趋势的洞察,而是跟在竞争者的后面,育种计划的架构根本就不符合商业销售策略。所以才有了长城内外,大江南北遍地是“郑单 958”和“先玉 335”的窘境。

(1)玉米产品更新换代规律

郑单 958 之前有安玉 5,先玉 335 之前是宁玉 309,安玉 5 国审(478 ×昌 7-2),郑单 958(郑 58 × 昌 7-2),郑 58 来自 478 的变异株,宁玉309 来自南京春熙玉米研究所,都是采用了新血缘,然后就是先玉 335 玉米产品的大爆发,一切逻辑都已成立。

A.一定有全新种质资源出现。

B.新资源产品通过大田检验,并且综合优势非常突出。与其他企业产生育种代差,不过产品仍有缺陷,需要持续改良。

C.新资源应用要 7 年以上。

(2)第七代玉米换代产品雏形已现

我国玉米产品即将进入到第七次更新换代,本次换代产品必然是国内传统四大血缘与外引血缘相结合出现的。近几年不少有此想法的育种老师一直在进行资源创新与引进,东北地区在引进美系和欧系血缘,改善耐密性和后期脱水问题;黄淮海地区也在一直引进热带血缘和欧美系,改善高温胁迫结实不良的问题和脱水问题,且已有收获。黄淮海地区第七代苗头品种已现,代表为登海605、裕丰303等,推广不到3年,推广面积已超千万亩;东北地区德美亚系列、垦沃系列、迪卡系列、华美系列和魏巍老师的和育、大德等系列在机收籽粒方面也有突破,只是全国层面上的第七代品种还未出现。

3) 新需求复苏周期降临

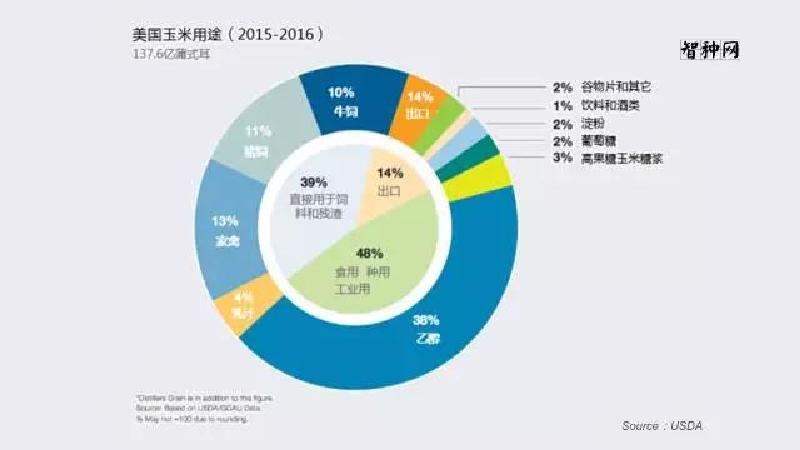

企业要于大格局下,寻找新的产业突破点。未来的玉米产业发展趋势可以预见的是石化资源一定会被以玉米为代表的的生物可再生资源替代;玉米深加工产品的市场空间也会不断被拓展,微生物多糖、工业酶制剂、表面活性剂、高分子材料等方向快速发展;玉米加工产品向有机化学产品和高分子材料领域推进,一个全球性的产业革命正在朝着以碳水化合物为基础迅速发展,这是人类可持续发展的一个重要趋势。

(1)未来市场的新需求

籽粒玉米可分为高淀粉、高油、高蛋白、高赖氨基酸、高直链淀粉、高支链淀粉。现在美国禁止对我国出口高直链玉米,只允许出口高直链淀粉,每吨价格也在近二万元左右。为什么?因为高直链淀粉不仅可以用于生物解膜,还是大量新科技产业化的主要物质原材料之一。目前玉米消费主要包括三大部分,一个是饲用需求,一个是工业需求,一个是食用需求。根据中粮期货研究院测算,每年我国饲用玉米需求量在 1.1-1.2 亿吨左右,其中猪料需求占 60% 以上,但是美国现在猪用饲料采购的商品玉米都是软质胚乳,老外叫蜡质玉米,因为好消化,易吸收。根据测算,生产吨燃料乙醇消耗玉米约 3.1 吨,且对玉米品质无明显要求。中国乙醇消费占玉米消费比约为 2.4%,美国燃料乙醇玉米消费占整体比例达到 38%,所以我国燃料乙醇玉米消费存在巨大市场空间。高直链玉米用来生产变性淀粉,变性淀粉可用做光降解的塑料制品和 3D 打印材料、有机玻璃等等。

(2)市场需求逐步被打开,种养加产业协同效应凸显

当下玉米产业供应链正在逆向打通,消费开始决定生产。养殖和玉米深加工的规模化倒逼种植端的产品单一化和区域化,加工标准化,产业协同化,需求倍增化,所以才导致 2017 年的商品玉米需求比 2015 年上涨 4500 万吨。主要就是因为后玉米临储时代,商品玉米的价格形成机制正逐步回归市场供求关系决定,所以市场化的产品需求消费形成了爆发式的需求增长。

我们不能不胸怀历史,放眼世界,既要求我们从历史的深度和世界的视野去思考玉米产业的发展道路,思考我们肩上的使命与责任。我们更要知道,种子行业的新周期已经开启,已经由过去“赚钱比拼的就是谁脸皮厚的时代”过度到“种子性状专利”的竞争,企业的核心竞争力已经演化到持续的”以市场需求为导向”的不可模仿的创造力。世界农业已经从碳基文明时代自然周期驱动的农业推向硅基文明的数据驱动的超级农业,数据已经开始成为农业领域的新肥料。技术变革,会迫使我们每一家企业重新审视自己的行业定位。在这个数据化的新周期里,企业的产品周期,创新周期,竞争周期都会缩短。所以未来种业的竞争一定会是建立在对产品适应区域的微生态划分,产品的个性化定制上。以数据有效分析和挖掘为基础,根据种子产品最终用途进行属性细分。这些新因素必将打破种子企业原有的商业模式,这是大数据时代对种业实实在在的影响。我们必须对传统商业模式改造升级以适应时代要求,而这又超出了现在绝大多数种企的能力范围。因此,未来行业竞争必将更加血腥,种子企业吃着火锅唱着歌的时代已经一去不返,那些各地出色的诸侯,也注定会被皇图霸业的王者所收割。

注:作者林墨染在此感谢韩俊强和张磊老师对本文的帮助。