深度|由年度报告,看两杂作物种业,谁主沉浮

由年度报告,看两杂作物种业,谁主沉浮

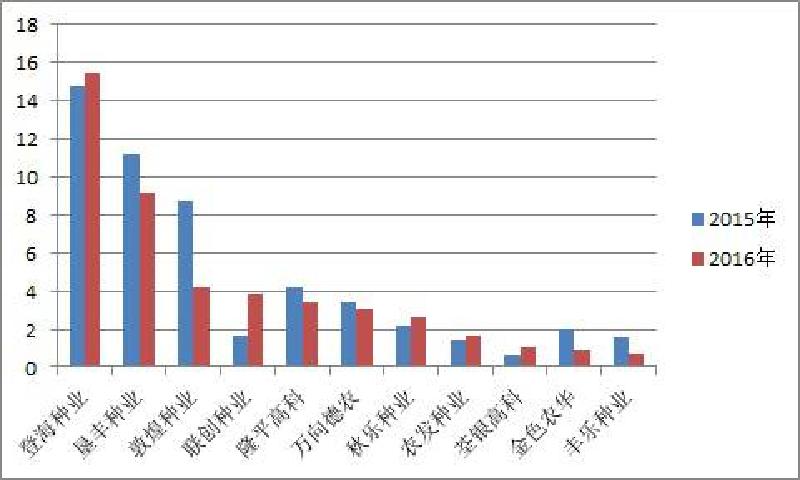

2015-2016年主要企业玉米种子销售额对比图

蓝色为2015年销售额,红色为2016年销售额,按2016年销售额排序,单位:亿元

注:1、以上数据为年报中摘录主要企业玉米种子销售额。

2、敦煌种业销售额中包括其他作物种子(小麦、蔬菜等),杂交玉米种子销售额未单独拆分,数据仅作参考。

行业分析

1、自2016年起,玉米种业发生较大变化。以玉米种植面积和玉米价格“双降”传导至种子产业,玉米种子供给严重过量、品种数量持续增加引发区域性价格战等因素叠加,玉米种子市场价值和企业总销售额下降。截止目前,玉米种子市场价值和企业销售总额已连续两年下降(2016年、2017年)。

2、以上所列11家企业玉米种子销售额总计:2015年51.49亿元,2016年45.99亿元。2016年相较2015年下降5.5亿,下降幅度为10.68%,相当于一个大型种子企业消失了。而这,仅是众多种子企业冰山一角!

3、玉米种子市场2016年显现出区域性特征,东北区影响最大。以上所列11家企业2016年度报告中未有北方春播玉米区、尤其是东北市场增长的信息发布。

其中,敦煌种业年报中显示,旗下子公司“敦煌种业先锋良种公司”2016年销售玉米种子482万公斤,相较2015年减少1118万公斤,推广的主要品种是该区域的先玉335、先玉508等。

全国第二大杂交玉米种子企业“北大荒垦丰种业”玉米种子销售额相较2015年下降2亿元,其主要市场为东北“镰刀弯”玉米调减区,这里受影响较大,市场占有率未有大的变化。

4、以上所列企业销售额增长基本都来自全国第二大玉米种子市场——黄淮海区。

登海种业虽然在旗下子公司登海先锋销售额由2015年的6.76亿下降到2016年的6.07亿元,但母公司仍然实现增长。年报中显示,登海605销售额增加贡献最大。另外,旗下登海道吉的销售额由2015年3786万元增长到2016年6398万元,增幅可观。但2017年一季度报显示,登海种业一季度销售额同比下降55.7%,净利润下降62.58%,引发行业关注。

联创种业是增长幅度最大的玉米种子企业,销售额增幅高达126.03%。年报显示,其东北和西北市场分别占销售额的2.59%和7.59%,黄淮海市场比重高达近90%。2016年联创种业的销售费用为9135万元。

两家曾经以郑单958闻名的企业——万向德农(还拥有浚单20开发权)和秋乐种业都在实施积极的品种转型。万向德农2016年玉米种子销售额3.07亿,虽然下降9.16%,但净利润增幅高达181.99%,万向德农的支撑性品种是京科968、德单5和晋单73。其中,“德单5号”在黄淮海的15个县取得引人瞩目的成功。秋乐种业以“秋乐218”等新品种为主打,2016年不仅实现了扭亏为盈,玉米种子销售额大幅增长19.44%。

农发种业在黄淮海区推出系列玉米新品种,玉米种子销售额实现23.17%的增长,旗下控股子公司“山东中农天泰种业”实现1.05亿销售额。

5、玉米新兴企业情况:

吉林鸿翔种业实现玉米种子销售额超过3.5亿元,是东北区域成长速度最快的玉米种子企业。按销售额排序,鸿翔种业在上表中位列第五。

魏巍集团育成的品种,在黑龙江省从中晚熟到极早熟,全面完成布局,有多个品种开始进入主栽品种行列。

北京华农伟业种业股份有限公司和甘肃五谷种业股份有限公司按销售额计算,已经大幅领先于曾经著名的一些老牌玉米种子企业。

湖北康农种业股份有限公司2016年销售额大幅增长93.45%,成为西南区成长最快的玉米种子企业。

2015-2016年主要公司玉米种子销售额

单位:亿元|

企业名称 |

2015年 |

2016年 |

较2015年增减率 |

|

登海种业 |

14.77 |

15.47 |

4.70% |

|

垦丰种业 |

11.19 |

9.15 |

-18.27% |

|

敦煌种业 |

8.7 |

4.19 |

-51.91% |

|

联创种业 |

1.67 |

3.81 |

126.03% |

|

隆平高科 |

4.18 |

3.42 |

-18.24% |

|

万向德农 |

3.38 |

3.07 |

-9.16% |

|

秋乐种业 |

2.16 |

2.58 |

19.44% |

|

农发种业 |

1.35 |

1.66 |

23.17% |

|

荃银高科 |

0.59 |

1.03 |

73.68% |

|

金色农华 |

1.98 |

0.9 |

-54.10% |

|

丰乐种业 |

1.52 |

0.71 |

-53.29% |

|

总计 |

51.49 |

45.99 |

-10.68% |

2 水稻种子市场

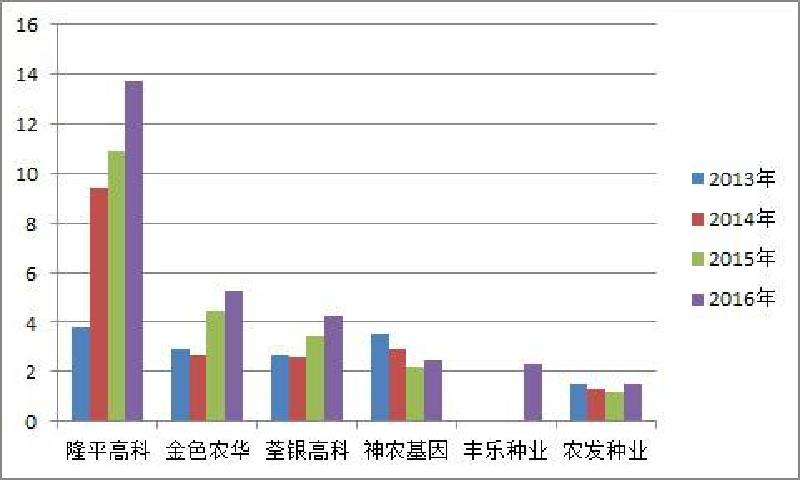

2013-2016年主要杂交水稻种子企业销售额对比图

单位:亿元

1、杂交水稻品种多、竞争激烈与杂交玉米情况基本相同。以2015年为例,杂交水稻共有532个品种超过10万亩,竞争2亿亩杂交水稻种植面积;杂交玉米共980个品种超过10万亩,竞争5.72亿亩玉米种植面积。

2、杂交水稻种子连年严重总量供大于求,区域性价格大战有愈演愈烈之势。

3、受常规稻面积的增长冲击,杂交稻面积有所下降,但总市场价值变化不大。因市场规模相对固定,企业销售额此消彼长,一些企业快速成长,一些企业快速没落,一批企业生存艰难是真实写照。

4、杂交水稻的中稻和晚稻正在经历一次换代,本次换代是自2000年以来规模最大、涉及范围最广的一次。

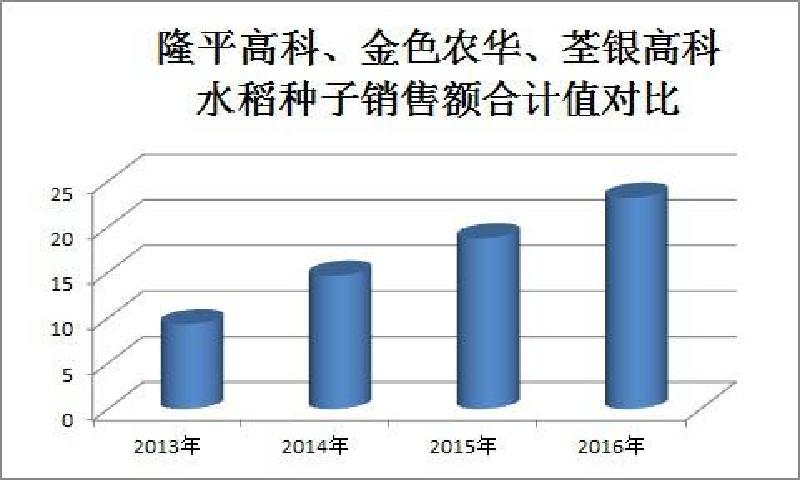

5、排名前三的隆平高科、金色农华(大北农集团种业)、荃银高科最近三年内都实现了高速增长,其中隆平高科连续四年高增长。三家企业2016年共实现水稻销售额23.22亿元,减去出口业务(隆平高科1.9亿、荃银高科8700万)和常规稻种子销售额,三家企业已占有国内杂交水稻企业总销售额的三分之一。依据2017年一季度报,三家企业行业集度在继续提高。

6、在其他传统行业,市场高度重叠的前三名企业实现很高的行业集中度,同时第一名企业销售额是第二名、第三名的总和,这是行业走向成熟的标志。以此为标志,行业内的领导型龙头企业、挑战型企业、跟进型企业和区域性差异化优势企业的总格局就会形成。这一普遍规律在我国现阶段种业是否适用?

在种子行业,以品种为核心竞争力的科技研发能力、以露天工厂为特征的风险管控能力、以全程服务顺应农业变革提供解决方案和产业链为特征的市场营销能力是三大核心能力,杂交水稻种子产业的发展将给种业界一个最终的答案。

2013-2016年主要杂交水稻种子销售额

单位:亿元|

企业名称 |

2013年 |

2014年 |

2015年 |

2016年 |

较2015年增减率 |

|

隆平高科 |

3.78 |

9.42 |

10.89 |

13.72 |

25.96% |

|

金色农华 |

2.9 |

2.67 |

4.45 |

5.26 |

24.70% |

|

荃银高科 |

2.64 |

2.55 |

3.43 |

4.24 |

23.49% |

|

神农基因 |

3.49 |

2.89 |

2.2 |

2.48 |

12.57% |

|

丰乐种业 |

—— |

—— |

—— |

2.29 |

—— |

|

农发种业 |

1.53 |

1.28 |

1.2 |

1.48 |

23.20% |

|

合计 |

14.34 |

18.81 |

22.17 |

29.47 |

—— |

上表中,因丰乐种业杂交水稻种子销售额数据未公告,合计值仅供参考。

隆平高科、金色农华、荃银高科三家企业自2013年至16年水稻种子销售额总和分别为9.32亿元、14.64亿元、18.77亿元、23.22亿元,如下图:

以上数据供参考