互联网生态大数据 新思路破解农业借贷难

桑梓

一直一来,传统农业和传统金融机构难以结合,农村农民甚至农业企业,信用信息不完善,传统金融的尽调模式成本高,风险大。金融服务难以覆盖。

2016年中央一号文件明确提出,推动金融资源更多向农村倾斜,加快构建多层次、广覆盖、可持续的农村金融服务体系,发展农村普惠金融,降低融资成本,全面激活农村金融服务链条。

加快发展农村金融已经形成广泛共识,破解农村金融难题迎来了历史新机遇。农业、农村、农民如何得到金融的助力成为一个课题。

今年,一个新农业模式和新金融模式的结合正在破题金融和农业恋爱难,农业这个土里土气的小伙子终于得到了新金融这个姑娘的青睐。

传统农业与传统金融机构之间恋爱难

12月5日一大早,内蒙古科尔沁草原迎来了猛烈的一场冷空气,温度骤降到零下15度。

“收的价格高了,价格便宜了舍不得卖” 吴文祥站在牛栏等待买家,他裹在大衣里,棉帽子中间漏出了口鼻眼睛。

这是成峰牲畜交易市场最普通的一天。位于科尔沁左中旗舍伯吐镇的这个亚洲规模数一数二的市场每天有上万头牛集中交易。6点就开市了,如果在夏天时间会提前到凌晨三四点。

牛贩子吴文祥从800多华里外的锡林郭勒盟乌拉盖来,草场上散养的母牛把小牛生下来,长大后吴文祥把它做为架子牛低价收购,赶上货车,开车七八个小时赶到成峰牲畜交易市场。养殖户买了架子牛育肥,五六个月后出栏,屠宰进入集市餐饮,端上消费者的餐桌。

这是传统养殖的路径。吴文祥做了十几年的牛贩子,收上来的21头架子牛,卖出了10头,山东的客户买走育肥了,其他的等待更好的价格。

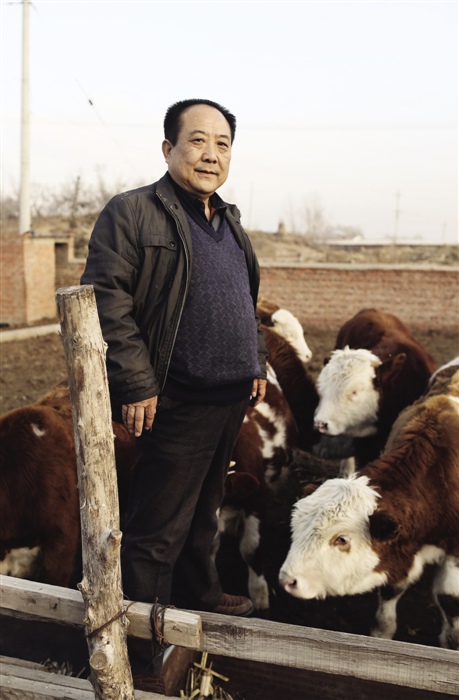

吴宝银的牛在隔壁牛栏,吴宝银是通辽人。他既是牛贩子也是养殖户。他承包了2000亩的草场,草场能够承载80到100头牛,但吴宝银只养了20头。

一头牛七八千元,填满草场需要的资金要五六十万。吴宝银没钱填满草场。

传统养殖户资金只有靠自己慢慢的积累,这是一个金融服务难以覆盖的地方。吴宝银和吴文祥都没法从传统金融机构贷款,也不敢其他方式借钱,农村借贷利息有的能达到2分5厘,养牛户舍不得。农业也承受不了这样高利贷。

中国人民大学农村经济与金融研究所常务副所长、马九杰教授认为,农业金融之所以难,之所以贷款难,主要在于农业生产经营主体,包括农村的农民,他们缺少抵质押品,比较分散,风险比较大。

遇到资金难题难以解决的不只是个人。就连科尔沁牛业这样的大企业也遇到类似问题。科尔沁牛业曾经在银行贷款,最让企业董事长李和受不了的,是拥有这么多先进的设备,贷款抵押却把这些设备打了非常低的折扣。而且放款慢。

2007年左右,科尔沁牛业流传着一个段子,当时的出纳人员申请的贷款时怀孕了。直到孩子出生了,贷款还迟迟没有下来。这个故事流传了下来,农业贷款比生个孩子都难。

传统农业生产方式和传统金融机构怎么都不来电,这场恋爱酝酿多年,但仍没有找到切入口。

农业需要呼吸 需要金融助力

金融与农业对接难是一个普遍的问题。河南省南阳市新野县城郊乡马合坤2008年开始养牛,最多一年养了几百头,马合坤慧眼识牛,挑牛的方法是保密的看家法宝,鼻头出汗毛色发亮。虽然马合坤对自己的养殖技术超强自信,但却也遇到资金难题。

“没钱儿!”马社长捻着手指直言不讳。资金不足,导致没办法扩大生产。“我看上20头牛,但手里没钱,只能买5头,只能看着眼馋。”

马合坤尝试通过传统金融机构贷款,传统金融机构的尽调模式调查时间长,成本高,而且需要抵押物,需要人担保。

马合坤就把自己的房产证抵押了,又托关系找路子找到了副科级以上公务员担保。马合坤这一轮下来太折腾了,还欠了一大堆人情。

江苏宿迁的养鸭大户石志峰同样遇到这样的烦恼。石志峰养殖的白羽鸭45天出栏。而在养殖过程中采购饲料等农资会导致短期资金紧张。

石志峰尝试过银行贷款。银行贷款需要抵押。家财万贯,带毛的不算,虽然拥有庞大数量的鸭子,鸭舍,但这些都不能成为抵押物。

养鸭子有着自己的独特周期。白羽鸭45天出栏。这也是石志峰无法解决的问题。银行贷款不是1年就是半年。这就等于石志峰一个周期只用45天或者两三个月,其他时间这部分钱款是用不上的,但却要承担一年和半年的利息。

所以石志峰宁可从中间商那里拆借。借钱利息高达2分3分,相当于高利贷了。但借款手续简单周期灵活,对于石志峰来说,宁愿付出高额利息。

一场新金融与新农业的碰撞

现在马合坤和石志锋都解决的这一问题。这一改变是从农业自身开始的。

传统的农民生产生活都是单打独斗,马合坤自己又要懂技术又要懂市场,但现代的生产方式都是专业的人做专业的事。

而对于产业链中端的企业来说,保证产品的品质,货源极其重要,但农户散养各自为战,难以标准化,收到农户的牛,没法保证质量的统一。科尔沁牛业是2008年奥运会运动员的牛肉供应商,他需要高品质的牛源。

2015年6月9日,马合坤和几个村民共同出资,成立专业养殖合作社。农业生产方式不再是传统的农户单打独斗的形式。

各自的需求让龙头企业和合作社走在了一起。科尔沁牛业提供牛场、饲料、以及整套的管理模式,保障牛的标准统一。马合坤则提供牛源提供人力,科尔沁牛业收购马合坤的牛。

这样马合坤解决了销路、场地、养殖标准技术。科尔沁牛业则解决了牛源问题。

但问题没有全部解决,马合坤的资金不足,养不了太多的牛,这样科尔沁牛业的牛源就成了问题。公司如果每年屠宰十万头,自己投入资金养殖,耗费资金是天文数字。

大树底下好乘凉,同样在大树底下,农业也得到了新金融的青睐!农业这个一直土里土气的小伙儿终于迎来了新金融这个姑娘。

今年10月份,蚂蚁金服和科尔沁牛业关于农村金融的合作达成,确定了马合坤把新金融这个姑娘娶回了家。

由科尔沁牛业推荐,中华财险为企业增信,只需要夫妻俩的身份证,200万的信用贷款就到位了,利息是5.8。

“多了这200万,我就可以多养200头牛。一年两茬就是400头,每头挣一千五六,你算算多少钱?”马社长一辆神秘的笑容。

洋气“小伙子”娶到 “漂亮姑娘”

石志锋也是同样的模式,他合作的龙头企业江苏益客是国内农牧食品企业翘楚。

但这次的贷款和在银行贷款不同,马合坤和石志锋并没有拿到现金。这是为什么呢?

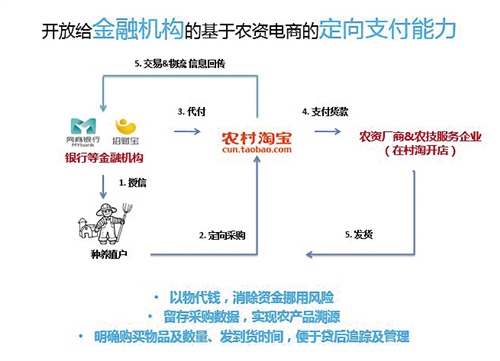

而这就是新金融与传统金融的区别。钱款其实到了一个专款专用的信用账户,钱是在一个封闭的系统循环,这样解决了金融风险。

在平常生产中,马合坤会打开农村淘宝,找到科尔沁牛业的饲料,在农村淘宝服务站的帮助和监督下点击购买,货物发送到马社长的牛场,信用账户里的资金在农村淘宝的监督下付给科尔沁牛业。等待牛出栏,科尔沁牛业将牛收购,科尔沁牛业的终端产品通过天猫店销售到了消费者手中,销售产品的回款就会优先还上贷款。

这是一个完整的闭环。而这一个循环下来,出现了三个循环,钱循环了一圈,物品循环了一圈,而且还有重要的一点,信息也循环了一圈。不只是产品追溯信息,而且还有在阿里生态里的钱款流向信息都是透明的。

三个循环下来,每一方都是赢家。马合坤得到了养牛资金,扩大了生产,科尔沁牛业得到了充足的牛源,消费者得到了质量有保证的牛肉,蚂蚁金服则找到了金融助力农业的途径,而且风险也控制到了最低。

另外,在这个封闭系统里,产品追溯更加可靠。买过科尔沁牛业产品的人都知道上面有个二维码,扫描一下,就知道这块牛肉的养殖户是谁、饲料是什么、防疫情况怎么样、谁分割的牛肉等等。产品追溯让消费者更放心。

中国人民大学教授马九杰认为,很多价值链金融的产品,有古老的历史,如果说没有互联网支付体系的支撑,价值链还是相对比较松散的。有了互联网+价值链金融,这两个的整合,使得三流合一,三流相对比较封闭的运行,才能够实现,它的优势才能够发挥。

目前,这种农村金融创新模式为科尔沁牛业、江西正邦集团、正大集团、蒙羊集团等这样的龙头企业和农户之间的产业链生态提供金融服务。

国务院有关领导曾专门批示:“加强金融对‘三农’的支持;涉农金融机构要树立普惠金融理念,努力下沉经营重点,不脱农、多惠农,不断提升农村金融服务能力和水平。”

而这种新农业新金融在大数据和互联网时代的基础上喜结连理。农村金融的创新,也为破解三农问题带来助力。