空间大数据的决策支持 基于规划、安全、环境、经济视角

2016年11月25日,上海同济规划院系列讲座、智能城镇化第179期可持续发展研讨课,邀请到麻省理工学院(MIT)杨晓雯博士来做“空间大数据的决策支持”的学术分享,通过城市大数据,结合地理信息系统和经济学进行房地产、公共健康、公共安全等领域的分析。本次讲座由同济大学协同创意中心和同济城市规划院协同主办,同济规划院城市空间与生态规划研究所承办,研究所匡晓明所长主持。

本文根据讲座录音整理。

空间大数据的可视化应用

空间的大数据的可视化主要用于城市管理的公共参与环节,以保证城市开发的透明度。比如波士顿规划局网站上的区域土地规划图,点击任何一块土地,市民都可以看到用地性质、发展许可证等信息。另外,大数据视觉化对于科学研究也非常重要。科研人员可以根据视觉信息提出假设,展开分析。比如从美国癌症发病率分布图,可以看出高发病率区域死亡率并不高,究竟什么因素导致这样的结果?科研人员可以提出病情初期检测率高的假设,再从人均医生数量、地方医疗保险率等公共卫生角度的大数据进行分析,归纳具体的导致因素。再比如泰国的经济分析,对空间大数据可视化所显示的经济繁荣地段,结合当地人均收入水平及企业类型和数量进行分析,可以看到大企业所在的区域人均收入并不高,从而证实中小企业对地方经济贡献更大的假设。

空间大数据的应用

空间大数据融合

数据融合以及产生新的数据,是空间大数据的另一个重要的应用。比如将人口数据和税务数据联系起来,就可以得到一个经济数据。再如波士顿地区的暴力犯罪分析,过去房地产领域普遍认为犯罪率高是导致该地房价停滞的重要因素,其实不然。从当地警察局四年的犯罪数据结合街区进行聚类分析,再与房价数据融合,就会看到房价的变化规律和未来的走势。再如利用手机数据进行职住平衡分析。融合手机数据和房价数据,包含住地房价和工作地房价、租金(工作地房租与工资成正比关系),就会得出一些生活中意识不到的职住规律。发展中国家最大的问题是小微企业没有信用档案,得不到贷款,起步困难。如果将手机数据和信用卡数据进行融合,就会看到电话联系双方的信用度。倘若一个商人电话联系的大部分是信用卡赖账或者信用不高的人,那么这个人的信用也不会高。这样就可以解决没有信用卡的人的信用评分问题,P2P贷款就会进入正向循环,对小微企业的发展将会起到大的推动作用。

大数据的空间统计分析

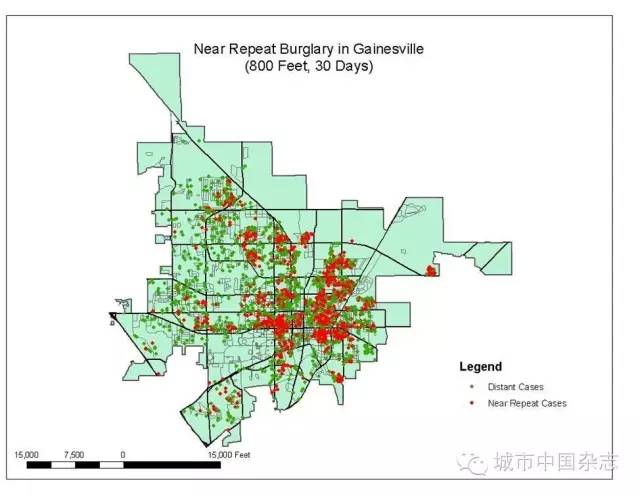

空间分析常用的是聚类分析和回归分析。比如犯罪时空集聚的聚类分析,对于入室盗窃行为,犯罪人会比较理智地考虑投入产出比,通常是在熟悉的环境连续作案,以达到效率最大化。因此,对于美国郊区化的独立式住宅,如果在300米之内加强巡逻,犯罪率降就会降低1/3,这个趋势在新西兰也得到了验证。对于垂直城市,还要加上楼层的数据。聚类分析也常用在公共健康领域,比如SARS这样的疾病,起初病情表征不明显,通常以感冒或其它常见病情表现,不能被立刻确诊。比如特定区域正常情况感冒或者感冒重症的人数比例是3%,如果某一时段突然增长到10%,这就是一个早期预警信号。这样的分析对于城市的防灾预警都有重要意义。

犯罪时空集聚的聚类分析

回归分析的应用,比较典型的是对不同社会阶层并置的分析。新城市主义希望富有社区和不富有社区能够并置,不富有社区可以享受到富有社区的资源。但是从犯罪分析角度,这样的社区贫富对比度加强,相对剥离感更强,恰恰是导致犯罪率上升的一个公共的范式。回归分析的解决方式是避免两个收入悬殊的社区并置。比如波士顿规划局规定每个楼盘建设20%的经济适用房,只有收入不超过一定数额的人才能购买。这样既保证了社会阶层并置,又不会引发高犯罪率。政府还可以通过补贴租金等政策调节来实现社会阶层良性并置。再如新城市主义提倡网格路网,但是基于城市大数据GIS分析发现,网格路网也是推高犯罪率的因素之一。人流稀少的社区道路其实很安全,因为一旦有陌生人进入,就会受到注意和警惕。繁华的街道,人流量大,需要有足够有效的监控。犯罪率最高的是监控不足,谁来都不觉得自己是陌生人的道路。从大数据分析来看,最好的路网是有机路网而非网格路网。

空间大数据的不动产分析

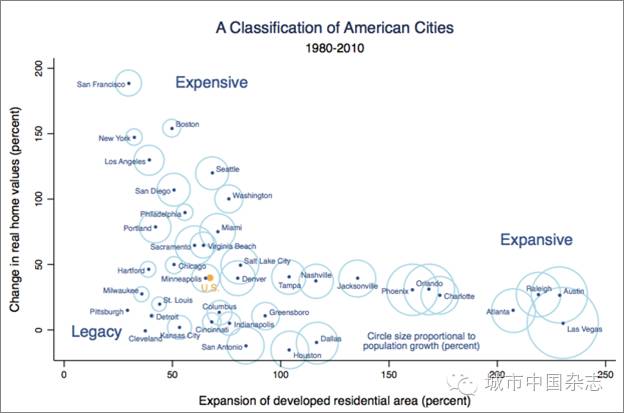

美国房地产发展,过去100年的平均回报率6%,股票市场是7%,但是在明知道房地产投资回报率低于股票市场1%的情况下,为什么还有人投房地产?原因是已经证明投资房地产能够对抗通货膨胀。历史上,美国真正的房地产发展有三个周期:1940年以前,房价市场基本与建设费用正相关;1950年到1970年,美国实行整体区划,土地控制开始严格,促进了房地产的发展;2008年,次贷危机驱动房地产骤涨,导致原本买不起房的人、不应该买房的人也在买房,价格最低的区域房价涨幅最大。波士顿的房价变化逻辑恰巧就是这样。而洛杉矶却是房价最高的区域涨幅最大,房价最低的区域涨幅最低。现在房地产的增值逻辑是最基本的供需平衡,人多、钱多、地少,房价就会上涨。满足这三个条件的地方,才是美国的北上广,才值得投资。当城市无限扩张,摊大饼的时候,房地产其实不涨,所以美国城市房价涨势最快是波士顿、纽约、旧金山三个城市。

就美国前十大城市的行情来看,房价的长势50%在于所选择的城市,35%在于选定的地点,15%在于所选择的房型。地段(包含城市和城市的地段)决定了房价的85%。但是前十大城市中有三个城市不推荐去买房。第一是芝加哥,房价的平均增长低于全美的平均值。第二是拉斯维加斯,存在过度扩展的问题,2008年房价下跌了2/3,是标准的投机性城市。第三是迈阿密,也是一个投机型城市,城市基本面还没有建好,2008年前房价猛增,经济危机时跌到原来的1/10。迈阿密受南美局势的影响非常大,在南美经济繁荣和政治动荡的时候,都是买房投资的好时机,因为会有大批的资金流入迈阿密,房价会猛增。

房价变化50% 源于所在城市,“人多、钱多、地少”才是值得投资的“北上广”

大数据分析:

美国的城市更新发生在哪里?

美国的郊区化进入了第二次城市化,但不是发生在所有的城市。目前,前十名的城市中波士顿、纽约、旧金山已经开始第二轮的城市化,即城市更新。最终的结果肯定是城市贫民被挤到了城市边缘。现在美国房价情势是市中心高峰、郊区小高峰,二者之间的峡谷地带,就是将来城市贫民被挤过去的地方。1990年到2000年,美国城市更新地块原来的房价、人口收入都低于城市平均值50%,波士顿、纽约、旧金山更新地的情况都低于城市的30%。2000年到现在,美国城市更新的面积在加速增加。同济大学规划院与波士顿规划局的交流中,波士顿方面也谈到现在接到的开工建设许可的量是过去60年都没有的。

城市更新发生地的分析既有直接的投资指导意义,也有学术好奇。从大数据分析来看,一是距离富有社区一公里之内,可以共享富有地段的资源,也可以享受到富有阶层的溢出效应;二是犯罪率中等的地段,治安不太好,也不太糟;三是交通方便,决定了城市更新区什么样的房子最容易出租。满足着三个条件的地段,最有可能进行城市更新。通常25~35岁的单身是第一波搬到城市更新区域的住户,对犯罪率有一定的容忍度。当这些人的数量超过了阈值,就会与当地居民进行置换,改变当地的人口结构,治安会突然变好。之后35~45岁的更富有的家庭会大量流入,城市更新就真正稳定下来了。

美国的房价变化的小周期差不多与四年前正相关,与五年以前负相关。五年前房价上涨的区域,现在下跌的风险很大。另外一个更重要的周期是基尼指数。随着全球化的发展,世界各国的基尼指数都在升高。美国现在的基尼指数基本与1929年的相近。从1929年的数据来看,当时全国的房地产价格都下降,但降幅最大的是纽约的豪华地产;当全国房地产市场都已复苏的时候,纽约的豪华地产仍然未有起色。当前基尼指数居高不下,据大数据分析,宏观的系统风险已经很大,不建议再去投资美国的豪华地产。

大数据分析一定要有背景知识,先来猜测背后可能的机制,再通过相关数据融合证实或者证否。对于空间大数据分析,重要的是空间单位。空间单位的选择需要对所研究的社会现象和数据有充分的了解,不至于太大或者太小,否则会错过很多特征和规律。

杨晓雯

佛罗里达大学都城市规划博士,现为麻省理工学院(MIT)经济系的地理信息系统数据科学家,负责中国地产与金融分析项目,具有多年的经济分析、公共健康、公共安全的科研应用、决策支持和软件开发经验,利用大数据挖掘房价、股价及城市公共安全等内在关联,创立了以数据化服务为特色的房地产经纪公司“美吉居”。