全球农化行业大局将定 种子行业变局有待基因编辑技术

世界农化网中文网报道:近期种子和农药行业“世纪并购”频出,拜耳收购孟山都、杜邦与陶氏的合并以及中国化工收购先正达的交易都让市场震撼。而这些并购落地后,对全球农资行业又会带来怎样的影响?

分析人士认为这意味着美国、欧洲和中国三家各自在农化和种子领域形成一家巨头。全球种业和农化的战略格局将发生重大的变化。

核心摘要

第一、拜耳和孟山都、杜邦加陶氏益农的合并,对于全球种子市场来说的话,影响是非常巨大的。全球种子行业将形成明显的双寡头垄断模式。尤其是在转基因性状领域,基本处于完全垄断的格局。

第二、拜耳和孟山都、杜邦加陶氏益农、中国化工(旗下有ADAMA )加先正达的合并,使得全球农药行业的格局发生重大的转变,拜耳和孟山都、中国化工(旗下有ADAMA )加先正达两家占据领先位置,杜邦加陶氏益农、巴斯夫紧随其后,形成4强格局。

第三、中国化工集团通过并购先正达和ADAMA的形式建立了一个具有全球竞争力的种子和农化企业。农药业务占据全球市场份额23%,种子业务占据6%的市场份额。

第四、中化集团下面有中国种子集团和以扬农集团、江山股份的农药业务,目前这两块业务已经全面落后于中国化工集团的布局。目前来看,国际上缺乏种子业务的大型并购对象,唯一有可能的是KWS;农药业务倒有较大的作为空间,有FMC、Nufarm可以作为潜在并购对象。此外,中化集团在目前基础上要与三桶油、中国化工集团形成鲜明的特色的话,必须另辟蹊径,重点以电子化学品作为突破口。

第五、全球农药行业集中度的提高,降低了国内为其代工的农药中间体出口企业和原药出口企业讨价还价的能力,尤其是以先正达为主要出口对象的公司。当然一部分以拜耳和孟山都、杜邦加陶氏益农为主要客户的优秀企业,也存在市场进一步扩大的机会。

银河证券在去年12月份写过一份《全球种业双寡头垄断格局的形成及其影响-评杜邦和陶氏的合并》的报告。今年以来,3月份,中国化工宣布以430亿美元的价格收购先正达。9月14日,拜耳宣布以美股128美元,总额逾660亿美元收购全球转基因农业巨头孟山都。我们认为有必要写一个续篇,对相关战略格局的变化和影响进行分析。

详细报告

目前相关交易的进程如下:2016年5月,杜邦和陶氏宣布了DowDuPont高级管理团队人选。此次任命将于合并交易完全完成之日起开始生效。8月11日,欧盟委员会发布公告,称已启动深入调查,将评估陶氏与杜邦合并是否符合欧盟监管法规,还将进一步调查合并有无可能降低欧盟地区石化产品、种子等相关业务的市场竞争。调查将持续90天,于今年12月20日截止。2016年8月22日,中国化工发布公告,宣布已经取得了美国国家安全审查批准,剩余的监管批准就剩下全球各主要国家的反垄断审批了,中国企业历史上最巨型的交易看起来离成功交割又近了一步。

目前形成的格局就是,如果相关交易得到全球各主要国家监管当局的批准,美国、欧洲和中国三家各自在农化和种子领域形成一家巨头。全球种业和农化的战略格局将发生重大的变化。

并购产生的原因是全球粮食价格的低迷。之所以全球种业和农化业务接二连三的发生战略并购,最主要的一个原因是全球农产品价格连续几年的低迷。从图1种可以看出,大豆和玉米自从2012年9月份创出高点之后,是一路下滑,从大豆的价格从高点回落了40%以上,玉米从高位回落了60%以上。并且持续了3-4年的时间。玉米、大豆等价格的大幅下挫,使得北美、南美的商业种植者损失极大,从而最终影响到了种子和农化业务的销售收入。2014年开始主要的种业公司收入就停止了增长,2015年和2016年上半年就出现了明显的下降,全球主要的6家农化企业在2015年平均销售收入下降了15%。

图1:大豆和玉米价格走势

全球种子行业格局:双寡头垄断格局形成,变局有待基因编辑技术

据国际种业协会(ISF)及行业咨询公司数据显示,全球种子市值从1975 年的120 亿美元增加到2014 年的538 亿美元,在过去40 年内,市场规模扩大了约3.5倍。

随着生物技术的不断发展,全球转基因作物种植比例不断扩大。得益于转基因作物的高产、广泛的适应性、对化学农药依赖性小、营养附加值高等优点,商品化的转基因种子市场从1996 年以来一直持续增长。全球转基因种子市值从2007 年的78 亿美元,上升到2012 年的148 亿美元,增幅达90%。转基因种子市场份额快速提高,也由25% 上升至33%。

按区域统计,2014 年北美种子市场位列第一,市值为176 亿美元,市场占有率达到32%。亚太市场市值165 亿美元,市场占有率为31%,与北美相近位列第二。欧美(97亿美元,18%)、拉美(47亿美元,9%)位列其后。按国家统计,市值排名前十的国家分别是美国、中国、法国、巴西、加拿大、印度、日本、德国、阿根廷、意大利,排名前十的国家种子市场市值合计419 亿美元,占全球市场份额的78%,体现了种植区域的高集中度,传统的北美市场和新兴的亚太市场呈并驾齐驱的态势。

按作物统计,2014 年谷物类种子占据市场主导,市值为253 亿美元,市场占有率为47%,油料(150亿美元、28%)、果蔬(76 亿美元、14%)位居其后。按单个作物细分,玉米市场份额最大达到122亿美元,市场占有率为23%,小麦、水稻、大豆种子市值处于60-70 亿美元之间,市场份额处于11%-13% 之间。油菜、棉花、向日葵是除大豆外的重要油料作物,种子市值处于10-20 亿美元之间,市场份额均不超过5%。

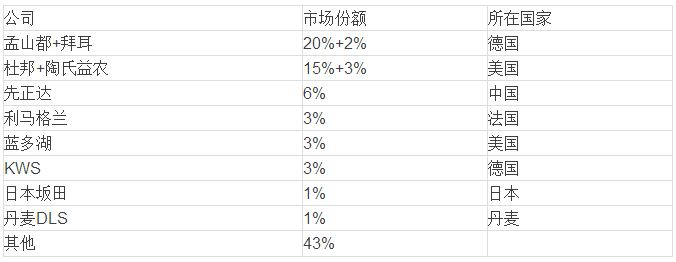

从表1可以看出:拜耳和孟山都、杜邦加陶氏益农的合并,对于全球种子市场来说的话,影响是非常巨大的。全球种子行业将形成明显的双寡头垄断模式。尤其是在转基因性状领域,基本处于完全垄断的格局。此外,全球种子行业大的并购对象相对缺乏,利马格兰和蓝多湖,涉足种子经营、生物技术研究、食品加工、保健服务等全产业链,都是以农业合作社的方式经营。唯一潜在的较大并购对象KWS ,主要专注于常规种子品种,如谷物、甜菜种子的生产和经营。两个家族控股比例在56.1%,自1881年上市以来一直控制权就没有变化过。

表1:全球种业主要的竞争格局

资料来源:国际种业协会

基因编辑技术的兴起,有望对现有格局产生重大影响孟山都、杜邦先锋、先正达、陶氏等公司之所以拉开了与其他种子公司的距离,在行业中居于垄断地位,主要是靠其在传统杂交育种基础上,进一步利用生物技术,加速培育转基因单性状和多性状品种。基因编辑技术的兴起,将有望对现有格局产生重大的影响。在多种基因编辑技术中,CRISPR/CAs9是2012年才出现的新工具,构成简单、方法快速且易操作是它的独特势。任何一个有经验的分子生物学家,都能在三天时间内建立起一个量身定制的突变工具,用于编辑培养中的细胞的任何一个基因。其中植物细胞容易再生植株,就获得基因编辑过的作物了。要知道,育种家在作物选育过程中,常靠碰运气,相当耗时间。杂交小麦推广者诺曼•伯劳格改良一种小麦品种用了几乎20年;而利用CRISPR/Cas9技术,一个品种的某一个基因的改良只需几周。新技术的成本,低得令人难以置信。

并且在监管上,也会宽松很多。现在已应用的基因编辑技术,都是在生物自身基因组上进行改造,通过敲除几个碱基对或者一段DNA序列,让作物获得优良性状,并未引入其他生物的外源基因。这样一来,即使在分子检测中,也无法区分基因编辑作物与常规育种的作物。美国农业部对采用基因编辑技术的新型作物网开一面,不需要专门的监管。2015年,瑞典农业委员会明确解释,某些由CRISPR引入的植物突变,并不符合欧盟对转基因的定义;阿根廷也认为,基因编辑作物并不属于转基因的监管范畴;德国称,使用比较古老的寡聚核苷酸法得到的基因编辑油菜,并不属于转基因生物,因为无法将它与常规突变得到的产品区分开来。

中国在基因编辑技术上跟先进国家的差距不大当CRISPR技术公开发表之后,一些中国科学家迅速投入研究,并很快做出成果。佼佼者之一、中科院遗传与发育研究所研究员高彩霞,在2013年8月首次证实CRISPR/Cas9系统能够用于植物的基因组编辑,并获得了世界上第一株CRISPR编辑的植物;2014年利用TALEN和CRISPR/Cas9技术,获得了对白粉病具有广谱抗性的小麦。这项研究引领了植物领域基因组编辑的浪潮。论文数据也能说明问题,目前在全球范围内,CRISPR技术在植物领域的原始文献大概有100篇,其中约一半是在中国做的。

全球农药业务格局:4强一马当先,FMC、Nufarm明珠待投

2014 年全球作物用农药市场销售额为 566.55 亿美元,其中除草剂销售额为241.30亿美元,占比42.6%,杀虫剂为161.67亿美元,占比28.5%,杀菌剂为146.90亿美元,占比25.9%。还有其他占比3.0%。

欧洲、北美洲等地区是传统农药消费市场,但是该等地区市场已经趋于饱和,近年来其对农药的需求趋于稳定,而亚洲、拉丁美洲等地区随着经济发展水平以及农业现代化水平的逐步提高,对农药的需求量不断上升,目前拉丁美洲已成为全球农药需求最大、增长最快的市场。

表2:2014年全球各地区的农药市场及所占份额

农药行业具体可细分为专利产品和非专利产品市场。专利产品市场主要由专利性公司占据,根据PhillipsMCDougall统计,农药行业大约77%的市场被六大专利性跨国公司占据,分别是巴斯夫(BASF)、拜耳(Bayer)、陶氏(Dow)、杜邦(DuPont)、孟山都(Monsanto)和先正达(SynGEnta),作为专利性公司,从产品研发、生产到市场终端投放,每年一定收入比例投入产品研发、专利开发,其专利产品和非专利产品市场认可度高;非专利产品市场,各公司在产业链研发、生产、分销和市场推广等各环节各有侧重,主要针对专利性公司专利产品进行改造和非专利活性成分原药产品进行生产投放。

表3:全球主要6家专利性跨国公司收入(亿美元)

表4:全球主要6家非专利性跨国公司收入(亿美元)

拜耳和孟山都、杜邦加陶氏益农、中国化工(旗下有ADAMA )加先正达的合并,使得全球农药行业的格局发生重大的转变,拜耳和孟山都、中国化工(旗下有ADAMA )加先正达两家占据领先位置,杜邦加陶氏益农、巴斯夫紧随其后,形成4强格局。其中巴斯夫是4强中较弱的一环,公司压力应该比较大。

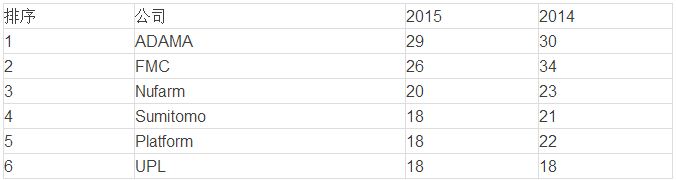

此外,后面的FMC、Nufarm应该也将有较大的竞争压力。Sumitomo依托住友强大的集团获取一席之地应该问题不大,美国公司Platform 是一个积极的进攻者,2014年10月收购比利时公司之后Agriphar之后,它又于2014年11月收购美国Chemtura AgroSolutions公司,并在2015年2月收购前20强公司Arysta LIFEScience。UPL 依托印度本土市场,积极发展农药和种子双轮业务 。

图2:全球农药格局的重大变化

全球种子和农药战略格局变化对国内企业的影响

第一个影响,中国化工集团通过并购先正达和ADAMA的形式建立了一个具有全球竞争力的种子和农化企业。农药业务占据全球市场份额23%,种子业务占据6%的市场份额。目前ADAMA已经注入沙隆达,后续并购完成先正达,进一步注入是可以预期的事情。

第二个影响,中化集团下面有中国种子集团和以扬农集团、江山股份的农药业务,目前这两块业务已经全面落后于中国化工集团的布局。目前来看,国际上缺乏种子业务的大型并购对象,唯一有可能的是KWS;农药业务倒有较大的作为空间,有FMC、Nufarm可以作为潜在并购对象。此外,中化集团在目前基础上要与三桶油、中国化工集团形成鲜明的特色的话,必须另辟蹊径,重点以电子化学品作为突破口。

第三个影响,全球农药行业集中度的提高,降低了国内为其代工的农药中间体出口企业和原药出口企业讨价还价的能力,尤其是以先正达为主要出口对象的公司。当然一部分以拜耳和孟山都、杜邦加陶氏益农为主要客户的优秀企业,也存在市场进一步扩大的机会。